キーワード検索

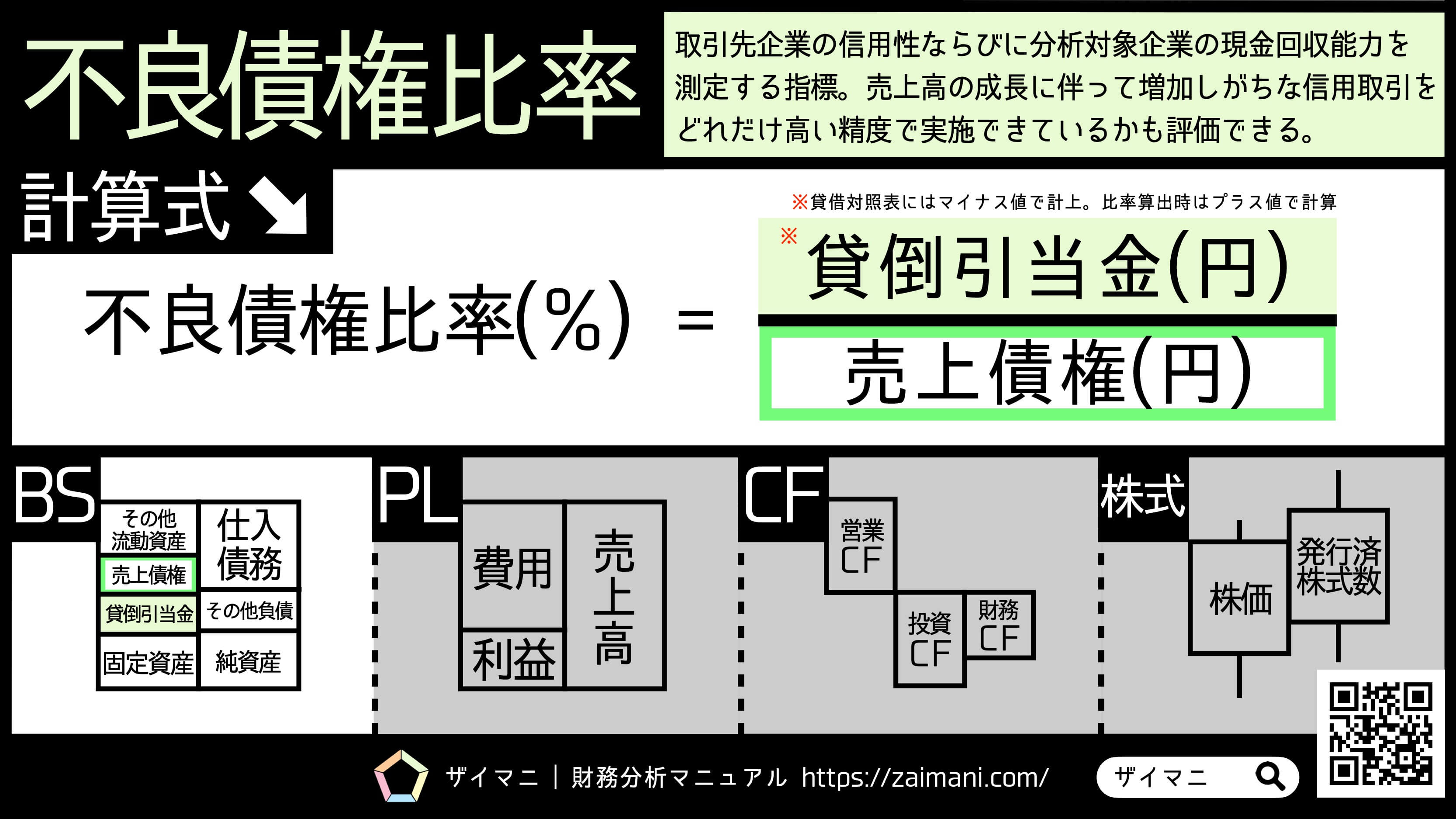

不良債権比率

不良債権比率の要点

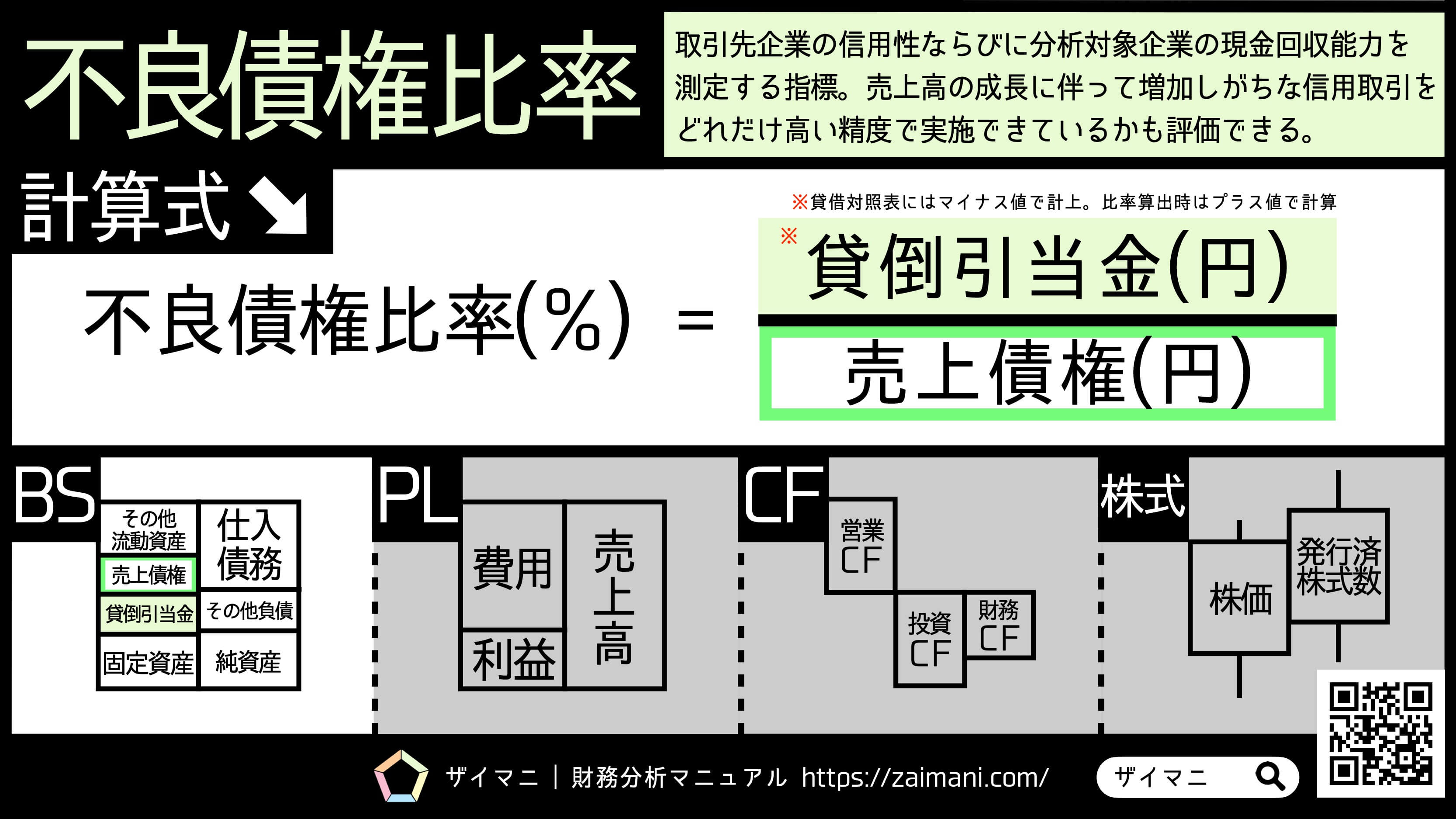

不良債権比率とは、取引先企業の信用性ならびに分析対象企業の現金回収能力を測定する指標です。計算式は「不良債権比率(%) = 貸倒引当金 ÷ 売上債権」であり、全業種の中央値(目安)は0.3%です。

不良債権比率の目次

本ページの掲載データについて

2025年3月末までに提出された各上場企業の有価証券報告書をもとに算出しています。2025年4月以降の決算書を含む、最新の財務データセットを活用して分析したい方にはザイマニ財務分析ゼミへの参加がおすすめ。データセットに加えて、財務分析レポートや財務分析ツール(Excel・Python)など多様なコンテンツをゼミメンバー限定で共有しています→

ザイマニからのお知らせ

ザイマニ公式LINE登録者数3,300名突破!

登録者限定で3つの特典(PDF資料2点+財務分析エクセル1点)をプレゼント中です。

不良債権比率の意味と計算式

| 指標名 英語名 | 不良債権比率 (%) Non-Performing-Loan-Ratio |

|---|---|

| 指標分類 | 安全性 |

| 意味 | 取引先企業の信用性ならびに分析対象企業の現金回収能力を測定する指標。売上高の成長に伴って増加しがちな信用取引をどれだけ高い精度で実施できているかも評価できる。 |

| 計算式 | 不良債権比率(%) = 貸倒引当金 ÷ 売上債権 |

| 主な 改善方法 | ・取引先企業は財務状況を精査してから決める(貸倒引当金の発生確率を低くする) |

| 計算に 必要な 財務諸表 株式情報 | BS:売上債権、貸倒引当金 PL:必要なし CF:必要なし 株式:必要なし |

不良債権比率の計算項目解説

スクロールできます

| 項目名 | 決算書 掲載場所 | 概要 | 代表的な勘定科目・計算式 |

|---|---|---|---|

| 貸倒引当金 (円) | BS | 売上債権の中で、回収不能になる恐れの高い(貸し倒れになる確率がある)取引について、あらかじめ計上しておく損失額 | ・貸倒引当金 |

| 売上債権 (円) | BS | 商品やサービスの 販売代金について 未回収分を請求する権利 | ・売掛金 ・受取手形 |

不良債権比率の全業種平均・目安

不良債権比率の平均値

| 2020 | 2021 | 2022 | 2023 | 2024 | 企業数 | |

|---|---|---|---|---|---|---|

| 全業種 | 12.8 | 5.2 | 18.4 | 10.3 | 18.9 | 2,458 |

| 水産・農林業 | 0.6 | 0.6 | 0.5 | 0.5 | 0.4 | 10 |

| 卸売業 | 9.8 | 10.2 | 15.4 | 3.8 | 9.6 | 274 |

| 食料品 | 0.4 | 0.4 | 0.3 | 0.3 | 0.4 | 84 |

| 建設業 | 0.7 | 2.9 | 4.4 | 1.3 | 0.9 | 119 |

| 非鉄金属 | 0.8 | 1.0 | 1.1 | 0.5 | 0.8 | 24 |

| 鉱業 | 4.1 | 2.2 | 1.7 | 0.7 | 0.7 | 3 |

| 機械 | 1.3 | 1.4 | 1.3 | 1.5 | 1.8 | 173 |

| サービス業 | 31.5 | 3.5 | 15.8 | 34.3 | 80.6 | 359 |

| 金属製品 | 0.4 | 0.6 | 0.6 | 0.5 | 0.5 | 72 |

| 情報・通信業 | 3.4 | 3.0 | 2.7 | 2.5 | 2.2 | 296 |

| 医薬品 | 0.4 | 0.5 | 0.5 | 0.6 | 0.4 | 13 |

| 不動産業 | 195.8 | 61.8 | 59.0 | 126.9 | 153.3 | 78 |

| 陸運業 | 1.2 | 1.0 | 1.2 | 1.5 | 1.4 | 53 |

| 小売業 | 5.9 | 6.0 | 6.5 | 4.8 | 6.0 | 185 |

| 化学 | 0.6 | 0.5 | 0.5 | 0.5 | 0.5 | 153 |

| 繊維製品 | 0.8 | 0.6 | 0.5 | 0.5 | 1.5 | 43 |

| 電気機器 | 0.7 | 0.8 | 162.2 | 1.0 | 1.2 | 163 |

| ガラス・土石製品 | 0.3 | 0.3 | 0.3 | 0.3 | 0.4 | 40 |

| 輸送用機器 | 1.3 | 1.3 | 1.3 | 1.1 | 0.9 | 57 |

| 石油・石炭製品 | 0.1 | 0.2 | 0.2 | 0.2 | 0.2 | 7 |

| パルプ・紙 | 0.2 | 0.3 | 0.2 | 0.2 | 0.3 | 24 |

| その他製品 | 0.7 | 0.8 | 0.7 | 0.9 | 0.9 | 91 |

| 精密機器 | 1.4 | 1.4 | 1.5 | 2.1 | 1.1 | 37 |

| ゴム製品 | 55.8 | 55.4 | 3.3 | 3.0 | 3.2 | 13 |

| 鉄鋼 | 0.4 | 0.3 | 0.3 | 0.2 | 0.3 | 29 |

| 倉庫・運輸関連 | 0.4 | 0.5 | 0.6 | 0.7 | 0.6 | 34 |

| 海運業 | 0.4 | 0.3 | 0.4 | 0.0 | 0.0 | 2 |

| 空運業 | 1.1 | 0.4 | 0.2 | 0.3 | 0.2 | 2 |

| 電気・ガス業 | 0.5 | 1.3 | 0.8 | 0.7 | 0.6 | 20 |

不良債権比率の中央値

| 2020 | 2021 | 2022 | 2023 | 2024 | 企業数 | |

|---|---|---|---|---|---|---|

| 全業種 | 0.3 | 0.3 | 0.2 | 0.3 | 0.3 | 2,458 |

| 水産・農林業 | 0.4 | 0.4 | 0.4 | 0.3 | 0.4 | 10 |

| 卸売業 | 0.2 | 0.2 | 0.2 | 0.2 | 0.2 | 274 |

| 食料品 | 0.2 | 0.1 | 0.1 | 0.1 | 0.1 | 84 |

| 建設業 | 0.1 | 0.1 | 0.1 | 0.1 | 0.1 | 119 |

| 非鉄金属 | 0.3 | 0.3 | 0.2 | 0.2 | 0.2 | 24 |

| 鉱業 | 0.9 | 0.9 | 0.8 | 0.1 | 0.1 | 3 |

| 機械 | 0.3 | 0.4 | 0.3 | 0.4 | 0.4 | 173 |

| サービス業 | 0.5 | 0.5 | 0.6 | 0.6 | 0.6 | 359 |

| 金属製品 | 0.1 | 0.1 | 0.1 | 0.1 | 0.1 | 72 |

| 情報・通信業 | 0.4 | 0.3 | 0.3 | 0.3 | 0.3 | 296 |

| 医薬品 | 0.2 | 0.3 | 0.3 | 0.4 | 0.3 | 13 |

| 不動産業 | 1.8 | 2.4 | 3.7 | 2.9 | 2.4 | 78 |

| 陸運業 | 0.3 | 0.3 | 0.4 | 0.4 | 0.3 | 53 |

| 小売業 | 0.5 | 0.5 | 0.5 | 0.4 | 0.4 | 185 |

| 化学 | 0.2 | 0.2 | 0.2 | 0.1 | 0.2 | 153 |

| 繊維製品 | 0.3 | 0.3 | 0.3 | 0.2 | 0.3 | 43 |

| 電気機器 | 0.2 | 0.2 | 0.2 | 0.2 | 0.3 | 163 |

| ガラス・土石製品 | 0.2 | 0.1 | 0.1 | 0.1 | 0.1 | 40 |

| 輸送用機器 | 0.2 | 0.3 | 0.2 | 0.2 | 0.2 | 57 |

| 石油・石炭製品 | 0.1 | 0.3 | 0.2 | 0.1 | 0.2 | 7 |

| パルプ・紙 | 0.1 | 0.1 | 0.1 | 0.1 | 0.1 | 24 |

| その他製品 | 0.2 | 0.2 | 0.2 | 0.2 | 0.2 | 91 |

| 精密機器 | 0.3 | 0.3 | 0.6 | 0.4 | 0.5 | 37 |

| ゴム製品 | 0.1 | 0.1 | 0.3 | 0.2 | 0.1 | 13 |

| 鉄鋼 | 0.1 | 0.1 | 0.1 | 0.1 | 0.1 | 29 |

| 倉庫・運輸関連 | 0.1 | 0.2 | 0.2 | 0.2 | 0.2 | 34 |

| 海運業 | 0.0 | 0.0 | 0.0 | 0.0 | 0.0 | 2 |

| 空運業 | 1.1 | 0.4 | 0.2 | 0.3 | 0.2 | 2 |

| 電気・ガス業 | 0.3 | 0.6 | 0.6 | 0.4 | 0.4 | 20 |

不良債権比率ランキングTOP7

| 会社名 | 証券コード | 業種 | 不良債権比率 |

|---|---|---|---|

| 株式会社カンセキ | 9903 | 小売業 | 0.0 |

| 株式会社日伝 | 9902 | 卸売業 | 0.0 |

| 株式会社マキヤ | 9890 | 小売業 | 0.0 |

| 株式会社UEX | 9888 | 卸売業 | 0.0 |

| イノテック株式会社 | 9880 | 電気機器 | 0.0 |

| 美樹工業株式会社 | 1718 | 建設業 | 0.0 |

| K&Oエナジーグループ株式会社 | 1663 | 鉱業 | 0.0 |

不良債権比率関連リンク

安全性の財務指標 | 62種類 | 五十音順

倒産しそうにないか?

倒産しそうにないか?

- DEレシオ

- DSCR

- EBITDA有利子負債倍率

- ICR|インタレストカバレッジレシオ

- エコノミックキャピタル

- ギアリング比率|負債比率

- キャッシュインターバル

- ディフェンシブインターバル

- デットキャパシティレシオ

- ネットDEレシオ

- ネットD純利益倍率

- ネットキャッシュ比率

- リスクバッファー比率

- 安全余裕率

- 売上高純金利負担率

- 売上債権対仕入債務比率

- 運転資本比率

- 営業CF対固定負債比率

- 営業CF対流動負債比率

- 株主資本比率

- 借入金月商倍率

- 借入金返済能力

- 企業体力

- 経営資本

- 経常収支比率

- 現金預金比率|預借率

- 現預金借入金比率

- 固定資産構成比率

- 固定長期適合率

- 固定比率

- 固定負債比率

- 債務償還年数

- 財産価値

- 財務レバレッジ

- 事業価値

- 自己資本比率

- 純手元資金

- 純有利子負債

- 正味運転資本

- 総キャピタリゼーション比率

- 総資本留保利益率

- 損益分岐点売上高

- 損益分岐点比率

- 棚卸資産構成比率

- 長期負債資本比率

- 手元流動性

- 手元流動性比率

- 投下資本

- 当座資産

- 当座比率

- 払込資本

- 払込資本安全率

- 不良債権比率

- 負債回転期間

- 負債総資産比率

- 無収入寿命

- 有形固定資産減価償却率

- 有利子負債依存度

- 利益剰余金比率

- 流動比率

- 流動負債比率

- 留保利益

データ出典

財務指標百科に掲載されている各指標の平均値や中央値は、EDINETから取得した上場企業約3,700社(金融業除く)の財務データをもとに、ザイマニが算出しています。毎年4月に掲載データを1年分更新しています。